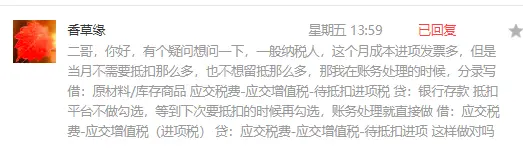

待抵扣進項稅不是待認證進項稅,兩個科目别混淆

- 綜合

- 8個月前

- 85

後台有位朋友發了這麼一個問題。大概意思就是,他們當期有些進項發票不想勾選抵扣,問如何做賬?她寫的是做待抵扣進項稅科目。這裡正确的做法是用應交稅費-待認證進項稅,這個科目來處理。

二哥稅稅念公司為增值稅一般納稅人,2020年9月外購公司汽車汽油,取得增值稅專用發票注明的價款為1000,增值稅稅額為130,當月尚未進行勾選認證。賬務處理:借:管理費用-小車費 1000應交稅費—待認證進項稅額130貸:銀行存款 1130這個時候申報表是不需要填寫的二哥稅稅念公司在10月對該專用發票進行勾選認證抵扣。借:應交稅費—應交增值稅(進項稅額)130貸:應交稅費—待認證進項稅額 130這個時候需要講進項稅填寫在增值稅申報表附表2的相應欄次去申報抵扣。

待認證進項稅,一方面保證了核算的完整性,通過這個科目保證了貸方的科目(應付、銀行存款等)的完整性,一方面保證了核算了及時性。會計核算遵循權責發生制,屬于當期的費用不管是否支付都應該計入當期,更不會因為是否勾選抵扣為是否入賬的标準。我們日常取得費用發票,不一定當期都會勾選抵扣,所以财會2016,22号文增加這個科目。當然實際工作中很多納稅人其實也沒有使用這個科目,畢竟進項稅通過這個科目轉一次也增加工作量。比較常見的就是直接就計入進項稅額了,至于賬務和勾選申報的差異,通過台賬備查處理,這個屬于時間跨月差異而已。

增值稅的明細科目設置是會計科目中最多的,待抵扣進項稅和待認證進項稅經常被大家搞混。其實很好區分,待認證,顧名思義,就是尚未勾選認證的發票,待抵扣,那就是已經勾選認證但是尚未抵扣的部分。很多人就要問了,什麼情況還能勾選認證了留着先不抵扣呢?不是都說勾選認證當期必須申報抵扣嗎?問的很好,确實情況不多,而且能用的幾種情況慢慢的都消失了,大家需要注意。1、不動産分期抵扣可以使用,這個政策2019年就取消了。這裡二哥就不多舉例了,有興趣了解這個的可以看看這篇文章:再見 !不動産分期抵扣2、輔導期納稅人,雖然目前還有輔導期納稅人的規定,但是實際上呢?以前發票認證後還有稽核,稽核相符出了通知書才能抵扣,現在增值稅發票勾選平台,其實銷售方在開具上傳後就有稽核了,可以說稽核是實時的,一旦發票作廢、紅字,購買方都無法查詢到需要勾選的發票所以這種情況其實也基本名存實亡了。當然,我們可以具體再來學一下。輔導期,顧名思義,我還不完全放心你,還要對你進行特殊管理。你就理解為考察期嘛,有點類似臨時工沒轉正的感覺。既然是臨時工,那你很多正式工享有的權利你就沒法享受了全了。比如限量限額發售專用發票;交叉稽核比對無誤後,方可抵扣進項稅額;特定情況下領購時候先按3%預繳增值稅。

很慘,但是毫無辦法,畢竟專票的重要程度堪比人民币,有“前科”或者新入行的都要重點監管一下才能放心轉正。增值稅一般納稅人登記管理辦法(國家稅務總局令第43号)第十一條規定主管稅務機關應當加強對稅收風險的管理。對稅收遵從度低的一般納稅人,主管稅務機關可以實行納稅輔導期管理,具體辦法由國家稅務總局另行制定。具體辦法由國家稅務總局另行制定,目前指的就是《增值稅一般納稅人納稅輔導期管理辦法》(國稅發〔2010〕40号印發)的規定。按照40号文規定,主管稅務機關可以在一定期限内對新登記為一般納稅人的小型商貿批發企業以及在登記為一般納稅人後發生增值稅偷稅、騙取出口退稅和虛開增值稅扣稅憑證等行為的企業實行納稅輔導期管理。對前者的輔導期為3個月,對後者的輔導期為6個月。所謂“輔導期”,其實就是加強監督并課以一定限制。所以說你看看都是什麼企業有這種待遇,要不就是新來的,要不就是犯過錯的。納入輔導期管理可沒那麼自由自在了,前面我們說了一些特殊對待,今天我們主要重點講講輔導期納稅人抵扣的問題。不同于非輔導期納稅人“當月認證,當月入賬抵扣”,輔導期納稅人實行的是“當月認證,比對無誤後抵扣”。40号文第七條規定輔導期納稅人取得的增值稅專用發票(以下簡稱專用發票)抵扣聯、海關進口增值稅專用繳款書以及運輸費用結算單據應當在交叉稽核比對無誤後,方可抵扣進項稅額。

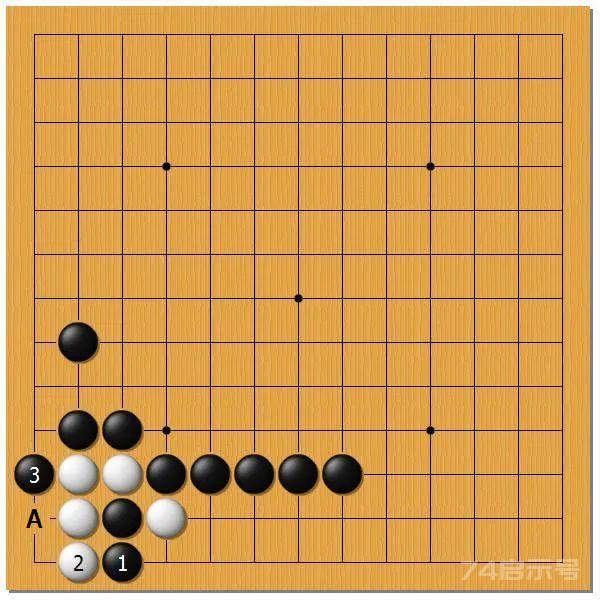

第十二條主管稅務機關定期接收交叉稽核比對結果,通過《稽核結果導出工具》導出發票明細數據及《稽核結果通知書》并告知輔導期納稅人。二哥稅稅念公司輔導期為2019年4-6月份。4月份收入為0,取得認證相符的2份金額為元、稅額為13000元的增值稅專用發票,當月未取得《稽核結果通知書》。4月份會計處理:借:庫存商品應交稅費-待抵扣進項稅額13000貸:銀行存款申報表這樣填寫

5月份無收入,也未取得增值稅專用發票,但5月取得了主管稅務機關通過《稽核結果導出工具》導出的發票明細數據及《稽核結果通知書》。5月份會計處理:借:應交稅費-應交增值稅(進項稅額)13000貸:應交稅費-待抵扣進項稅額月申報5月增值稅時候申報表這樣填寫。

3、一般納稅人轉為小規模納稅人使用。《國家稅務總局關于統一小規模納稅人标準等若幹增值稅問題的公告》(國家稅務總局公告2018年第18号)第四條規定:轉登記納稅人尚未申報抵扣的進項稅額以及轉登記日當期的期末留抵稅額,計入“應交稅費—待抵扣進項稅額”核算。但是國家稅務總局公告2022年第6号規定,此前已按照《财政部 稅務總局關于統一增值稅小規模納稅人标準的通知》(财稅〔2018〕33号)第二條、《國家稅務總局關于小規模納稅人免征增值稅政策有關征管問題的公告》(2019年第4号)第五條、《國家稅務總局關于明确二手車經銷等若幹增值稅征管問題的公告》(2020年第9号)第六條規定轉登記的納稅人,根據《國家稅務總局關于統一小規模納稅人标準等若幹增值稅問題的公告》(2018年第18号)相關規定計入“應交稅費——待抵扣進項稅額”科目核算、截至2022年3月31日的餘額,在2022年度可分别計入固定資産、無形資産、投資資産、存貨等相關科目,按規定在企業所得稅或個人所得稅稅前扣除,對此前已稅前扣除的折舊、攤銷不再調整;對無法劃分的部分,在2022年度可一次性在企業所得稅或個人所得稅稅前扣除。總之,這兩個科目實際上都用的比較少,特别是待抵扣進項稅,基本可能沒什麼公司用了。如果你用了待抵扣,你看看是不是你應該用的是待認證進項稅科目更合适?持續關注二哥就對了!最新彙算學習必備資料**

![[書法]閑暇草書彙03](https://m.74hao.com/zb_users/upload/2024/10/202410161729086639361289.png)

有話要說...