一位高手的完整交易日記

- 财經

- 3年前

- 241

交易日志的記錄項目:

買賣對象

這部分很單純:隻要記錄你所買進或賣出的股票或商品。用‘+’或‘()’号來分别表示買進或放空。我希望知道自己比較擅長作多或放空,以及哪個方向的交易頻率較高。某些人會喜好單邊市場,另一些人的交易可能有9 0%屬于作多,甚至在下降趨勢中也是如此。了解這方面的個人喜好,應該有助于交易。

進行交易的時間

某些人在每天的特定時間内,操作績效特别理想。另一些人特别喜歡早上,但最後一小時的情況就很糟。這都是交易日志能夠透露的東西。就我個人來說,下午優于早上;收盤前半小時的情況,優于開盤後半小時;表現最佳的時段介于11點到2點之間,因為我對于這個時段内的趨勢與反轉特别敏感。了解這些特點之後,我知道何時應該加碼、何時應該稍微縮手。翻閱交易日志,可以協助你判斷自己最适合交易的時段, 讓你運用這方面的優勢。

交易動機

交易動機可能是交易日志記載的最重要内容之一。對于所進行的每筆交易,如果都能把進場理由清楚寫下來,一段時間之後,交易技巧必定會顯著提升‘覺得無聊’或‘我之所以買進IBM是因為它在20分鐘内上漲$3,我不想錯過剩餘的漲勢’,這都不是合理的交易動機。如果某人把這些理由記錄在日志上,而且覺得很滿意,恐怕還有一段很長的路要走。很多交易背後并沒有明顯動機;如果你必須解釋每筆交易的進場理由,應該可以避免一些無謂的交易。如果進場理由是:‘我買IBM,是因為道瓊斯指數的表現很強勁,雖然指數目前稍微拉回,但走勢仍然很穩定;另外,IBM由高點回擋75美分,目前落在上升趨勢線的支撐位置,應該會恢複漲勢,’這是有效的 進場理由。進行這方面的分析,應該可以讓你删除一些勝率較低的機會,提高交易決策的素質。我也會特别注明自己究竟是追價,或是等待拉回。閱讀之後,各位就應該可以區别什麼是合理與不合理的交易。

部位持有的時間

持有時間是決定交易績效的重要因素之一。虧損部位的持有時間,應該明顯短于獲利部位。過去有一段時間裡,我總是一直持有虧損部位,不斷期待行情反轉,不願面對自己的錯誤。現在,我最多隻允許虧損部位持有45分鐘, 然後就出場。一旦交易已經失敗,就必須承認,立即認賠出場。很多人剛好抱着相反的原則;獲利部位立即了結,虧損部位則拖拖拉拉。讓我重新強調一次:除非記錄下來,否則你根本不知道部位的持有時間多長。

系統交易者

如果你采用某種交易系統,務必記錄你違背訊号進行交易的資料,可以讓你了解自己是否比系統高明,或者将來最好不要嘗試臨時修改系統。

交易決策

關于你所做的交易決策,盡量把結果記錄下來。可以弄清一些重要問題,例如:虧損部位的認賠速度是否夠快?成功交易的持有時間是否太長?是否太快出場?是否确實遵守交易規則?是否等待行情折返?不斷記錄正确與錯誤的交易決策,有助于糾正錯誤行為。隻有清楚地看到錯誤,才容易改正。舉例來說,如果你經常看到‘獲利部位出場太早’的記錄,就會想辦法解決這個問題,反之,如果沒有寫下來,很可能根本不會發現這已經造成問題。

如果有哪種行業需要不斷進行在職訓練,金融交易可能就是其中之一。記錄交易日志就像上課抄筆記一樣,兩者都能夠提供幫助,但前提是你必須經常翻閱。隻是單純的記錄沒有用,你必須仔細閱讀,分析自己的長處與短處。隻有當你開始檢讨自己的交易績效,才算踏入交易的真正門檻。每天回家途中,我都會檢讨當天的交易,希望知道自己在失敗交易中做錯了什麼,在成功交易中有做對了什麼。所謂的失敗或成功,分别不在于賺賠的金額。虧損交易能夠立即認賠,就是成功的交易。不會每筆交易都很順利,虧損交易越早認賠越好。我事後最重視的部位,往往是那些我做了傻事的部位。我會捶胸頓足,因為它們往往都是不該有的行為。當技術指标已經顯示反轉而我繼續持有部位,因此而返回不少利潤,顯然這也是我不願重蹈覆轍的錯誤。重新檢讨這些交易時,我會思考當時究竟為什麼采取那種錯誤的行動,下次準備如何因應。市場當時是否透露某種值得我注意的訊息?

除了檢讨錯誤之外,我也會因為某些精明的反應而拍拍自己的背。舉例來說,上個星期一的午餐時間,我還損失$ 3000(所謂精明,不是指這部分而言),我發現當天進行的每筆交易似乎都非常不順手。于是結束所有的部位 ,到外面散散步,讓自己的頭腦恢複清醒。回到辦公室之後,我發現自己能夠更客觀的判斷行情。接下來的幾筆交易,扳回$2500。結果,當天隻是小賠$500而已,我認為這是相當成功的一天。這個經驗會提醒我,每當碰到交易非常不順手的時候,不妨放棄所有的部位,稍做休息。

交易的目的是什麼?

是從市場中獲取利益,所有的市場參與者都抱持同樣的想法。在交易者之間競争是相互的,通過市場這個平台,做的好,可以把别人的錢弄到自己兜裡;做的不好,自己的錢就到别人的兜裡去了。在投機市場這個錢來錢往的地方,交易者無一例外地需要經曆‘先用金錢換取經驗,再用經驗換取金錢’的過程,來摸索一套适合自己的交易模式,使自己最終做到:能夠不斷盈利;能抵禦意外風險;能将貪婪、恐懼、希望等影響交易的人性因素降至最低。成功的交易模式有着許多共同的特性,不同類型的交易者所側重各不相同。但在成功的交易者之中,‘ 截短虧損,讓利潤成長’這一原則備受推崇,成為放之四海皆準的‘金科玉律’。《幽靈的禮物》一書中的交易原 則既是圍繞此觀點展開。

當交易者按照自己的交易模式下場開立頭寸時,他必定有個盈利的預期。但行情的演變難以預料,他必須考慮到可能發生的各種情況。如果交易者不是很健忘的話,他在開立頭寸後,不應該忘記自己當初的想法。如果預期中的波動沒有發生,他就應該坦然接受少許的虧損或者不那麼令人滿意的利潤離場觀望,尋找下一個機會。但實際上,一般人要做到這一點并不容易。許多交易者一旦持有頭寸,如果市場的表現不夠友好,沒有向預期的方向波動,他們就會忘記當初的進場理由,寄希望于行情走勢峰回路轉。偶爾這麼做會成功,但多數時候則是以更嚴重的虧損收場 。如果這種虧損連續發生幾次,交易者很難承受其壓力;即使能夠承受得住,他的帳戶也會大幅縮水,想翻身就難了。為了保護自己的帳戶免遭突然的意外威脅,交易者需對新開立頭寸給予嚴格的限制,一旦走勢不符預期,即先平倉離場,等候下一次進場機會。(幽靈的規則一!)

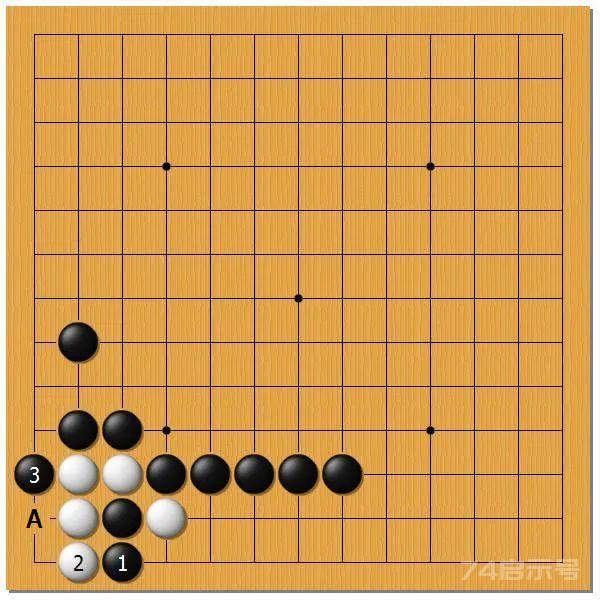

當交易者開立頭寸後,市場表現對頭,預期中的波動如期而至,這是個好兆頭!最終能夠大賺一筆的交易往往從一開始就是獲利的。不要忘記演出可能剛剛開始,此時萬萬不可被暫時的回調吓住而平掉獲利的頭寸,而要從利潤中得到信心!此時要做的是:設好防守底線,鼓起勇氣任由行情沿着趨勢方向波動。行情從開始到結束不會一蹴而就,途中一般會經曆多次整理,這既考驗持倉者的耐心,又為其提供了低風險的再次介入機會。交易者不僅要抱牢最 初的盈利頭寸,還要在獲利的交易品種上擇機加碼,并一直持有至行情結束,最大程度地榨取利潤。(幽靈的規則 二!)

至于何時該獲利了解呢?不同的市場氣氛下,行情的走勢各不相同。行情可能結束于緩慢的多空拉鋸震蕩,也可能結束于瘋狂的井噴中,并沒有一定的準則。溫和的反轉會給交易者留下足夠的時間來脫身,需要特别留意的是行情的突然轉向!大漲(或大跌)之後行情出現快速的波動,并伴随着巨量,随後原有行情趨勢動力衰竭,要小心突然反轉。君子不立危牆之下,此時宜及時了結頭寸,離場觀望。(幽靈的規則三!)

繁則亂,簡則明,幽靈用三個規則簡化了交易的重點。如果一個交易者所采取的策略,讓他在正确的時候能獲得大額利潤,錯誤的時候隻承受小額損失,那他的操作可以不必依賴于高成功率。為了捕捉一次成功的交易而承受幾次小額的試探性操作虧損,将成為可行的方法。但是,慎重選擇交易時機仍是重要的。再好的交易策略也需要和交易技術相結合才能發揮良好作用,裡佛莫爾的《股票大作手操盤術》在交易技術方面提供了許多的有益見解,可供參考。然而道可緻而不可求,紙上得來終覺淺。交易是一門技能,熟練才能生出技巧。從知道規則,想象自己能做到 ,到能運用自如地駕馭規則,還有一段不小的距離,需要在實戰中不斷體會。

制定交易計劃

許多在期貨交易中取得成功的人都信賴一套交易計劃。正如商業計劃詳細陳述商業活動的啟動和發展一樣,交易計劃詳細制定期貨交易的框架。

它有兩個要點:一是價格預測,解決是否以及何時買入或賣出一種特定的合約的問題;二是風險控制,回答投入多少交易資金以及何時止損的問題。

交易計劃在被執行的全過程中,應該根據需要 不斷地發展和完善。嚴格遵守交易計劃是成功的期貨交易商的共同特征。新手應該考慮在實戰之前,通過模拟交易 檢驗他們的交易計劃。

價格預測

期貨交易利潤來自低買高賣,說起來似乎簡單,但這就要求交易者對未來數周或數月的價格走向作出判斷。也就是說,需要一個價格預測方法。大多數交易商依靠基本面的變化或技術分析來預測價格。也有人花費大量的時間和精力試圖發現新的方法和指标用來判斷關鍵價位。有很多人宣稱發現了預測價格的“真經”,然後就向你推銷信息。對這些誇誇其談不可輕信。

一般交易商在開始時傾向于使用他們感覺不錯的價格預測技術和模式。實戰中的成敗能夠檢驗這種方法的效用并有助于它的發展和完善。有一點很重要,在每次對預測方法進行調整之後你要考查該調整的效果。隻有被證明能提高預測效果的調整才被最終保留。經過這樣的過程之後,你最終将發展出一套能給出可靠的買賣信号的交易模型。當然,也有可能你對這個模型不滿意,轉而去 研究另一個。最後還應該指出,過去很好用的模型在将來未必仍有效。

風險控制

風險控制意味着對每一個期貨交易頭寸都要建立止損和盈利目标。在盈利和虧損的關系上,首先盈利目标要大于可能的損失(止損),隻有這樣的交易才是有利可圖的。其次,盈利的次數和虧損的次數也很重要。舉個例子,某交易商在使用某種交易模型時 錯誤和正确的次數各占一半。然而,他把每次錯誤帶來的損失限制在500美元以内,而每次正确帶給他的盈利達 到1000美元。長此以往,這種交易必然是盈利的。

上面的例子說明了這樣一個簡單的風險控制規律——你可以在幾乎所有的期貨交易教材中看到:cutlossesandletprofitsrun(及時止損,放膽去赢)。換句話說,如果你總是結束開始虧錢的頭寸而保留開始賺錢的頭寸,你最終将賺錢。成功者的經驗一再證明了這一點。他們當中很多人甚至承認自己在價格預測方面看錯多于看對,但他們看對時所賺到的錢超過看錯時虧損的總和。結果是:他們成功了。

一個交易頭寸虧損到什麼程度時應該止損取決于幾個因素。

首先,在任何頭寸上投入的資金數額取決于你帳戶上的保證金總額。

一般的原則是:不要在一個頭寸上投入超過保證金總額10 %的資金。

其次,它還取決于所交易品種的活躍程度:越活躍的品種,風險越大。因為你的頭寸将會經曆瞬息萬變的價格波動,同時你不會輕易出場。另外,你的平均交易盈利水平也決定止損位。正如前文所說的那樣,就長期而言,你要将虧損限制在不超過盈利的範圍内。

和發展價格預測模型一樣,風險控制系統的相關參數也應該經過時間和實戰的檢驗并加以完善。

個性化

交易計劃的制定因人而異,要考慮個人的經曆、教育、風險資本和對風險的承受能力。一般交易計劃都有它最适宜的人群。因此,你必須發展一套最适合自己使用的交易計劃。這主要 需要你保持耐心,嚴格遵守自己建立的原則,認真做好交易記錄(可以提供有價值的反饋信息,是對交易計劃評價 和完善的依據),同時不忘嘗試新的方法。期貨投資領域裡沒有保證獲利的方法,但是遵守交易計劃可以使你走上漫長的成功之路

如果覺得本文章對您有幫助請記得轉發,謝謝!

點擊下面鍊接 查看曆史精彩文章都在這兒了!期貨投資框架,需要反複閱讀!

—知難行易—

“拒絕嘴盤,我用持倉代表觀點!”長 按 解 鎖

我 們 關 心 的 不 止 是 你 的 交 易

![[書法]閑暇草書彙03](https://m.74hao.com/zb_users/upload/2024/10/202410161729086639361289.png)

有話要說...